1.VAT(Value Added Tax)付加価値税

インボイス制

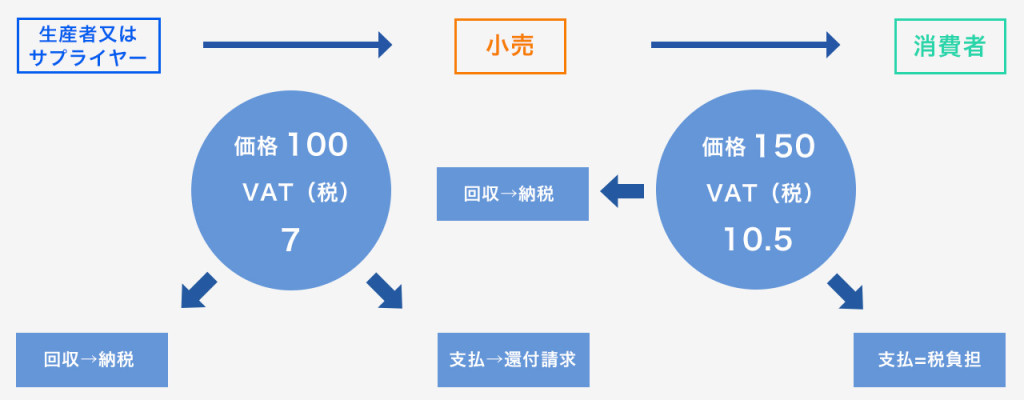

Sales Tax, Purchase Tax双方のデータを記録し申告書作成。

Sales Tax超であれば相殺後の税額を申告納税。

Purchase Tax超であれば超過分を繰り越すか還付請求を行うか選択し申告。

月ごとの確定申告

Sales Taxは翌月期限で申告、Purchase Taxは6か月以内に申告。

申告遅延・記載ミスは罰則金・延滞金の対象。

メカニズム(7%の場合)

軽減税率に準ずる制度

還付不可の購買VAT

法人が購入する物品・商品、支払う費用に掛るVATは基本的に還付請求可。

ただし法人が購入する乗用車および座席10席未満の商用車に掛るVATは非還付。

接待交際費等も同様。

VAT0%の販売

売上(物品輸出)に掛るVAT。

そもそもVAT対象外の取引

生鮮食料品、医療費、教育・出版の対価にはVATが発生しない。

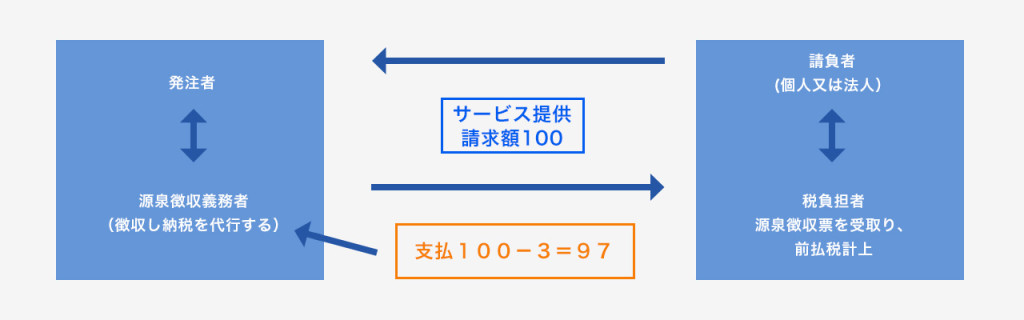

2.源泉徴収税(Withholding Tax)

・対象は大量生産品の販売以外、受注生産品、すべてのサービス、賃貸料、広告料等々の

法人の行う支払いには源泉徴収義務が伴う。

国内 すべてのサービス、請負、受注生産品販売に対し3%

賃貸料に対し5%

広告料に対し2%

配当金に対し10%

海外 すべての利益送金に対し15%(利息返済時も同様)

配当金に対し10%

但し日本へのコミッション支払いに対しては日タイ租税条約により免除

メカニズム(3%の場合)

還付請求すべきか?

多岐にわたり源泉税が課される結果、法人の決算時に支払い超となる場合が多い。

売上の3% ≧ 純利益の20% となるケース